海外進出をお考えの方

海外で起業・出店する場合と、日本で起業・出店する場合では生じる問題が全く違います。

もちろん、その土地でビジネスが受け入れられるか、その土地の慣習、風土に合うかといったマーケティング的な要素も大切ですが、会社を設立する際の手続きや、その後の決算申告等の税務業務も、日本と全く違う方法で行われる場合が多いので注意が必要です。

税務の専門家である税理士でも、国際税務を専門に扱っている税理士は、全体の3%以下と言われています。

非常に複雑な税務処理等もありますので、専門家にご相談されることをおすすめいたします。

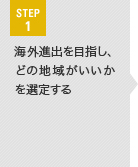

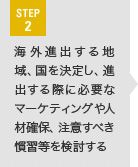

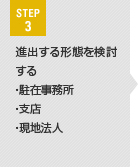

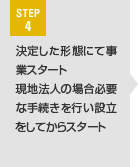

海外進出の5つのステップ

現在インド、台湾であれば、1~5の全てのステップにおいて弊社にてサポートをさせて頂きます。

また、その他の地域でも英語圏であれば、1~3のステップを弊社にてサポートさせて頂き、その後のステップについては提携しております専門機関をご紹介させて頂きます。

インドに関しましては提携の現地会計事務所がございますので、現地法人設立からその後の申告手続き、法務、労務等まで幅広くサポートさせて頂きます。

他の地域についても提携交渉中ですのでお問い合わせください。

当事務所でサポートできること

海外進出する際に注意すべき税制

1. 移転価格税制

移転価格税制とは、資本関係等のある関連者間つまり、親会社と子会社の間での取引価格を操作することによって、特定の関連者の得るべき所得が他国の関連者に移転することを防ぐことを目的とするものです。

おもに、商品が親子会社間で行き来する際の、価格設定において生じることが多いので、価格設定に関しては専門家である税理士に確認をすることをオススメします。

2. タックス・ヘイブン

タックス・ヘイブンとは、日本語に訳すと「租税回避地」という意味です。

外国資本や外貨の獲得のために、他国よりも税金を無税か極めて低い税率にして、企業や富裕層の資産を誘致している国・地域のことをタックス・ヘイブンと呼びます。

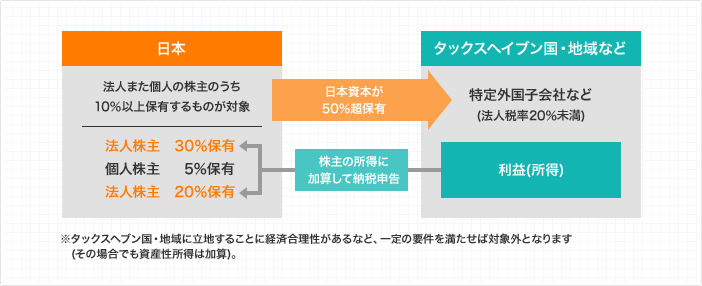

以下の要件を満たす場合に適用されます。

1外国関係会社(日本の法人によって株式の50%超を直接・間接に保有されている会社)

2外国関係会社の税負担割合が20%未満

3. 寄付金

外国にある子会社が本来負担すべき費用を、日本にある親会社が負担した場合、その負担額相当分が日本の親会社から外国の子会社への寄付金とみなされます。国外関連者に対する寄付金は損金になりません。

日本にある親会社から、技術指導等で海外の子会社へ出向いた際の費用を、親会社が負担すると、寄付金にあたるなどが指摘される場合が多いです。

4. 源泉課税

外国法人や非居住者に給与・使用料・利子・配当などを支払う場合、支払う金額に一定の税率をかけて算出した所得税を、源泉徴収する必要があります。

支払者が日本に事業所等がある場合は、受け取る外国法人が海外に事業所がある場合でも、日本国内源泉所得であれば源泉徴収が必要です。

ただし、相手国によって租税条約の内容が異なるため個別の対応が必要となります。